Тирасполь, 1 июля. /Новости Приднестровья/. С 10 мая в Приднестровье вступил в силу закон об ОСАГО. За неполных два месяца полисы были оформлены на более чем на 15 тыс. транспортных средств, и уже есть несколько ДТП, виновникам которых «автогражданка» явно пригодится. Как работает система обязательного автострахования, что изменилось по сравнению с периодом, когда ОСАГО регулировалось подзаконными актами, и почему в отдельных случаях молдавская страховка дешевле, чем наша, ИА «Новости Приднестровья» выясняли в Министерстве финансов ПМР и у самих страховщиков.

Где и как оформить ОСАГО?

Полис приднестровской «автогражданки» можно приобрести у страховых компаний, получивших лицензию на работу в системе обязательного страхования гражданской ответственности автомобилистов. Сегодня таких фирм две: ЗАО «СК "Арион"» и ЗАО «ПСК "Страховой дом"».

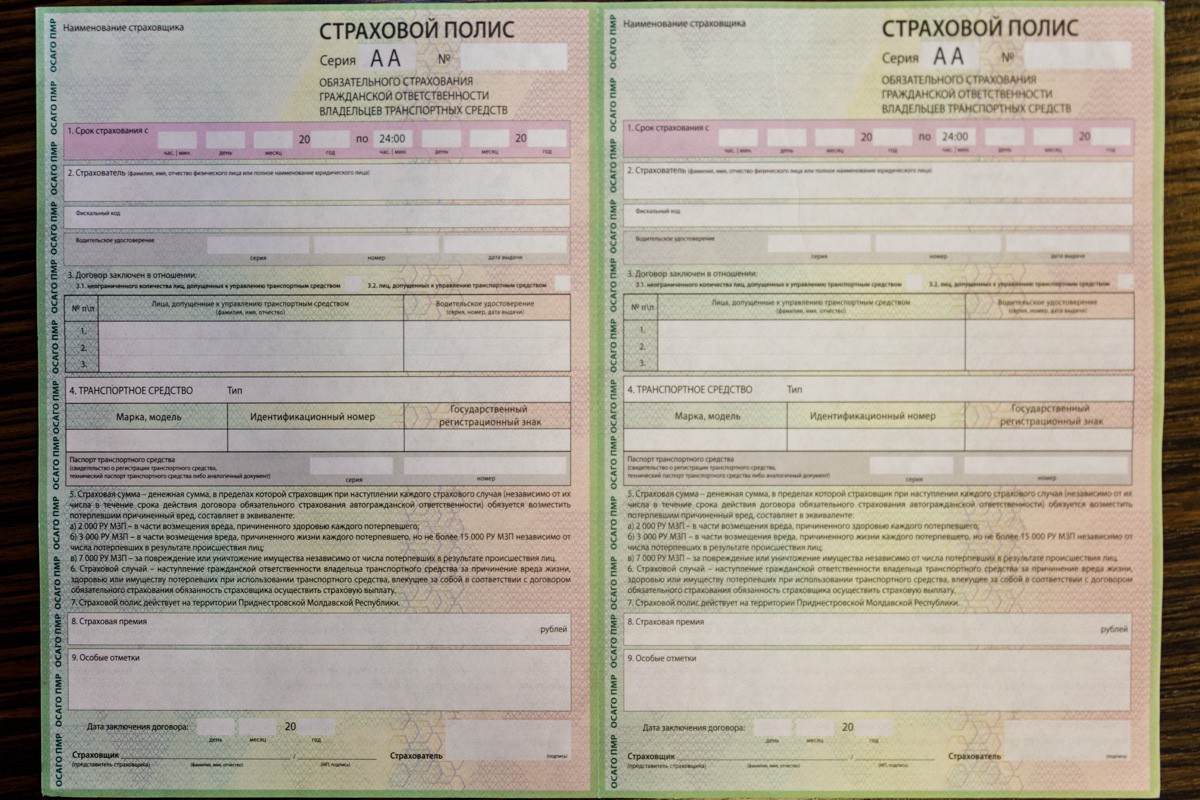

Важно помнить, что страховка оформляется не на какого-то конкретного водителя, а на автомобиль в целом. При этом приобрести полис может как собственник транспортного средства, так и его владелец,

Для того чтобы оформить полис страхователь (владелец или собственник транспортного средства) должен предоставить страховщику документ о регистрации автомобиля (паспорт транспортного средства, свидетельство о регистрации транспортного средства, технический паспорт либо аналогичные документы).

Если страховку оформляет конкретный гражданин, а не фирма или иное юридическое лицо, он также должен предоставить свой паспорт.

В случае, если к управлению автомобилем будет допущен ограниченный круг лиц, они также должны быть вписаны в полис. Для этого страховщик должен ознакомиться с их водительскими правами. Это необходимо, в том числе, и за тем, что на конечную стоимость полиса влияет и коэффициент, зависящий от водительского стажа и возраста допущенных к управлению автомобилем лиц.

Считается, что чаще в ДТП попадают водители моложе 23 лет и со стажем вождения меньше двух лет, поэтому им приобретение полиса обойдется дороже (примерно на 20%) При этом при определении коэффициента за основу берутся данные самого молодого водителя с самым малым стажем,

Всего в полисе предусмотрено три строки, для того чтобы вписывать лиц, допущенных к управлению автомобилем, а также отдельная графа для данных страхователя. Таким образом, максимальное количество человек, которых можно вписать в данный документ варьируется в пределах трех-четырех человек, в зависимости от практики, принятой в страховой компании.

Например, в фирме «Арион» считают, что, если страхователь вписан в шапку полиса, повторно указывать его данные в числе лиц, допущенных к управлению автомобилем не нужно. В компании «Страховой дом», напротив, принято, записывать страхователя и в перечне лиц, допущенных к управлению автомобилем.

Если владелец авто предполагает, что транспортным средством будет управлять более четырех (трех) человек, то необходимо оформить полис на неограниченное количество лиц. При этом стоить он будет столько же, сколько и полис, где к управлению допущен молодой и неопытный водитель, так как в перспективе такой гражданин вполне может оказаться за рулём авто с данным типом полиса.

При этом на автомобили, принадлежащие юрлицам, в принципе оформляются полисы только на неограниченное количество водителей, так как сегодня за их рулём может сидеть один сотрудник, а завтра другой.

Если же полис был оформлен на строго определенный круг лиц, а в момент ДТП за рулём оказался другой человек, страховая компания покроет пострадавшим лицам ущерб, однако к невписанному в полис виновнику аварии будет предъявлен регрессный иск, и ему, скорее всего, придется вернуть страховщику все потраченные деньги.

Также страховая компания может предъявить иск к виновнику ДТП, в случае если в момент аварии он был пьян или подстроил ДТП специально.

Во сколько мне обойдется страховка, и насколько я буду защищен?

Стоимость полиса рассчитывается путём перемножения базовой страховой премии (304,5 руб.) на ряд коэффициентов, зависящих от таких параметров, как объём двигателя автомобиля, возраст и водительский стаж лиц, допущенных к управлению им. Так годовая страховка авто объёмом двигателя от 1601 до 2000 см3 на ограниченное количество водителей, при условии, что все они старше 23-х лет и имеют хотя бы двухгодичный опыт управления, обойдется 301.46 руб. При этом для пенсионеров, инвалидов, защитников Приднестровья, афганцев и чернобыльцев предусмотрены льготы. Согласно закону, максимальный размер льготы может составлять 25%. Однако в этом году страховщики решили предоставлять 10%-е скидки.

Говоря о том, насколько ОСАГО защищает водителя, следует помнить, что полис ОСАГО покрывает лишь тот ущерб, который вы нанесли третьим лицам: транспортному средству, с которым столкнулись, вред, нанесённый здоровью и жизни пассажиров (как ваших, так и чужих), ущерб иному помимо транспортного средства имуществу, пострадавшему в ходе ДТП. Иными словами, «автогражданка» избавляет вас от необходимости ходить по судам и выплачивать компенсацию потерпевшим из собственного кармана, экономит деньги и время.

Однако если вы являетесь виновником ДТП, то ущерб вашему авто ОСАГО не покрывает. Если вы хотите быть застрахованным и от такого рода случаев, вам необходимо вместе с «автогражданкой» оформить и полис КАСКО.

По сравнению с периодом, когда приднестровское ОСАГО действовало на основании указа президента, размер максимальной суммы возмещения ущерба, нанесенного чужому имуществу увеличился в два раза — с 50 тысяч рублей до 101,5 тыс.

Однако, если в результате аварии вы нанесли имуществу потерпевших ущерб на большую сумму, эту разницу вам придется выплачивать из собственных средств. Если же вы откажетесь это делать, на вас, вероятно, подадут в суд.

В соответствии с законом об ОСАГО увеличились и размеры максимальных выплат по возмещению вреда нанесенного здоровью и жизни потерпевших. Если ранее родственникам погибшего в результате ДТП человека выплачивалось 20 тысяч рублей, то теперь эта сумма повышена до 43-х с половиной тысяч.

Также увеличились как максимальный размер выплаты по компенсации вреда, нанесенного здоровью, так и выплаты в случае, если в результате ДТП потерпевший получил группу инвалидности.

Ранее максимальный размер возмещения вреда здоровью (в случае, если человек получил первую группу инвалидности) составлял 10 тысяч рублей, теперь потерпевший может рассчитывать на компенсацию в размере 29 тысяч рублей. Размер выплат за вторую группу инвалидности увеличился с 7,5 тысячи рублей до 20,2 тыс., за третью группу с 4 тысяч до 10,5 тыс.

При этом изменился порядок расчёта суммы возмещения в случаях, если травмы потерпевшего не были столь тяжелыми и не привели к получению им инвалидности. Ранее в случае получения пострадавшим лёгкого увечья ему выплачивалось 500 рублей, средней тяжести — 1 тыс. руб., тяжкого — 1,5 тыс.

Теперь приказом Министерства здравоохранения утверждены нормативы страхового возмещения по каждому конкретному виду травмы. Так в случае перелома челюсти размер выплаты, согласно нормативу, составит 5% от максимального,

Однако, если фактический размер затрат на лечение превышает утвержденные Минздравом нормативы, потерпевший имеет право потребовать, чтобы ему доплатили разницу. «В этом случае нужно представить документы подтверждающие, что потерпевший понёс дополнительные расходы по лечению», — поясняет директор Ассоциации страховщиков автотранспортных средств Александр Черников. По его словам, в спорных случаях гражданин всегда может обратиться в Ассоциацию. «Так как мы регулируем деятельность как страхователей, так и страховщиков, то мы готовы рассмотреть любые жалобы и предложения», — поясняет Черников.

По словам директора компании «Страховой Дом» Владимира Кройтмана, документом, подтверждающим, что гражданин получил ту или иную травму, является медицинская справка, в которой указано, что вред здоровью был нанесён именно в результате ДТП.

А что на счёт системы бонус-малус?

Она начнёт работать лишь со второго года действия ОСАГО, так как для определения индивидуального водительского коэффициента бонус-малус необходима статистика, как часто владелец авто становился виновником ДТП. Тем не менее, законом основные принципы действия данного института «автогражданки» уже прописаны.

Когда страховой договор заключается первый раз, страхователю будет присваиваться 7-й класс в системе бонус-малус,

В дальнейшем, если водитель не будет становиться виновником ДТП, коэффициент будет ежегодно понижаться на 0,05, а значит, стоимость полиса будет дешеветь на 5%. Максимальная скидка, на которую может рассчитывать автомобилист, — 50%. Для этого необходимо 10 лет безаварийного вождения. В случае, если водитель наоборот периодически становится виновником ДТП, коэффициент бонус-малус также ежегодно будет повышаться. Причём чем чаще автомобилист будет становиться виновником ДТП, тем быстрее будет расти стоимость его полиса.

Для того чтобы «добиться» её роста по сравнению со стартовым значением в 2,5 раза, достаточно в течение одного года трижды стать виновником ДТП. При этом не важно, сколько лет безаварийного вождения было перед этим — спровоцировав за год три аварии, вы получаете максимальный коэффициент бонус-малус. И для того, чтобы он вновь опустился до единичной отметки, потребуется 7 лет безаварийной езды.

Кстати, именно коэффициентом бонус-малус объясняется, что для некоторых автомобилистов молдавская страховка обходится дешевле приднестровской. Дело в том, что в РМ система скидок за безаварийную езду действует ещё с 2007 года, и те, кто несколько лет подряд приобретает страховку и при этом не становится виновником ДТП, уже успели накопить до 45% скидки.

Если же вы приобретаете страховку РМ в первый раз, то молдавский полис обойдется значительно дороже. И.о. начальника отдела страхования компании «Арион» Роман Спеян приводит следующие подсчёты: базовая страховая премия в ПМР составляет 304,5 рубля, а в Молдове 735 леев, при этом размеры повышающих и понижающих коэффициентов практически идентичны, что и объясняет меньшую стоимость приднестровских полисов.

Например, если стоимость приднестровской страховки из приведенного нами примера выше составит 301,46 руб, то за молдавский полис без учета коэффициентов бонус-малус, согласно онлайн-калькулятору стоимости страховки с сайта «Арион» придется заплатить 556 рублей.

Что делать если вы попали в аварию?

Памятка на случай такой ситуации расположена на обратной стороне вашего полиса, который вы, кстати, обязаны возить с собой в машине. Если вы стали участником ДТП, необходимо в первую очередь вызвать сотрудников ГАИ, которые соответствующим образом задокументируют факт аварии. Также необходимо сообщить другим участникам ДТП сведения о серии и номере полиса, страховой организации его выдавшей. Узнайте аналогичные данные у них. После этого в течение 48 часов необходимо уведомить о случившемся вашего страховщика.

В памятке для клиентов компания «Страховой дом» также советует обязательно сфотографировать место ДТП, столкнувшиеся автомобили и внимательно проследить, чтобы в протоколе ГАИ были отмечены все обстоятельства аварии и повреждения, которые получил ваш и чужой автомобили.

После того как сотрудники госавтоинспекции определят, кто является виновником ДТП, а кто пострадавшим, потерпевший должен предоставить автомобиль в страховую компанию к осмотру или выбрать иное место для осмотра автомобиля. Также потерпевшему необходимо обратиться в страховую компанию виновника ДТП с заявлением о выплате причитающегося ему возмещения.

А как получить возмещение, если виновником ДТП является иностранец?

По словам Владимира Кройтмана, в этом случае потерпевшему необходимо обратиться к своему страховщику, ведь, даже если у иностранного водителя нет приднестровского ОСАГО, у него в любом случаедолжна бытьлибо Зелёная карта, либо молдавский полис,

В случае если в ДТП с иностранным водителем пострадал пешеход, он может обратиться в АСАС, а уже ассоциация займется дальнейшими юридическими моментами.

А что делать иностранцу, если пострадавший он?

Даже если иностранный гражданин очень спешит, в любом случае он должен дождаться прибытия сотрудников ГАИ, которые зафиксируют факт ДТП. Затем в случае, если повреждения, полученные его машиной, незначительны и быстро устранимы, он, конечно, может покинуть территорию республики. Однако в этом случае он как минимум должен оставить страховщику виновника ДТП свои контактные данные и счёт, на который компания сможет перечислить деньги. Однако надо помнить, что компенсация будет, согласно закону, выплачена в рублях ПМР. Поэтому лучше, если иностранный автомобилист найдет доверенное лицо, которое сможет получить за него компенсацию, конвертировать деньги в иностранную валюту и переслать за рубеж.

ОСАГО покрывает гражданскую ответственность виновника ДТП, а что делать в случае, если в аварии виноваты оба автомобилиста?

По словам страховщиков, такие ситуации очень редки, и за неполные два месяца действия ОСАГО пока таких случаев не выявлено. И.о. начальника отдела страхования компании «Арион» Роман Спеян утверждает, что, если ГАИ предоставит документы о том, что в ДТП виновен их клиент, фирма выплатит полную стоимость компенсации, пусть даже другая страховая компания тоже получит документы, что и их клиент является виноватым.

С другой стороны директор «Страхового Дома» Владимир Кройтман подчеркнул, что если госавтоинспекция не установит конкретного виновника аварии и не сообщит об этом страховщику, то и выплаты не будет. Он объяснил это тем, что полисом ОСАГО застрахована именно ответственность автомобилиста за ущерб, который он нанес в ходе ДТП. «Если она (ответственность — прим. ред.) не наступила, то как таковой выплаты не существует», — уверен Владимир Кройтман.

Однако, по словам директора АСАС, если в ДТП виноваты оба водителя, страховое возмещение будет осуществляться пропорционально степени их вины. Как уточнили в Министерстве финансов, в случае если степень вины установить невозможно, страховщик потерпевшего осуществляет выплату потерпевшему в размере, равном 50% от размера понесенного им ущерба.

А если у виновника ДТП нет полиса ОСАГО?

В случае, если виновником ДТП стал гражданин, у которого отсутствует страховка на автомобиль, потерпевшие (их родственники) могут обратиться за возмещением вреда жизни и здоровью в Ассоциацию страховщиков автотранспортных средств за получением компенсационных выплат, а АСАС в свою очередь предъявит регрессионный иск виновнику ДТП. Кроме того, АСАС будет покрывать и ущерб, нанесенный имуществу потерпевшего, однако только лишь в случаях, если у виновника ДТП полис всё-таки есть, но у его страховой компании отозвали лицензию или она проходит процедуру банкротства.

Обращаться в ассоциацию за получением компенсационных выплат потерпевшие смогут только с 1 октября 2017 года. Дело в том, что ассоциация будет возмещать ущерб потерпевшим из специального фонда, который пока только формируется из взносов входящих в неё страховщиков.

Алексей Ковалёв.